CB Insights發佈了一份報告(原文連結)

以美國的零售業發展狀況為基礎 並對這些技術和趨勢進行了分析

本文由36氪編譯↓

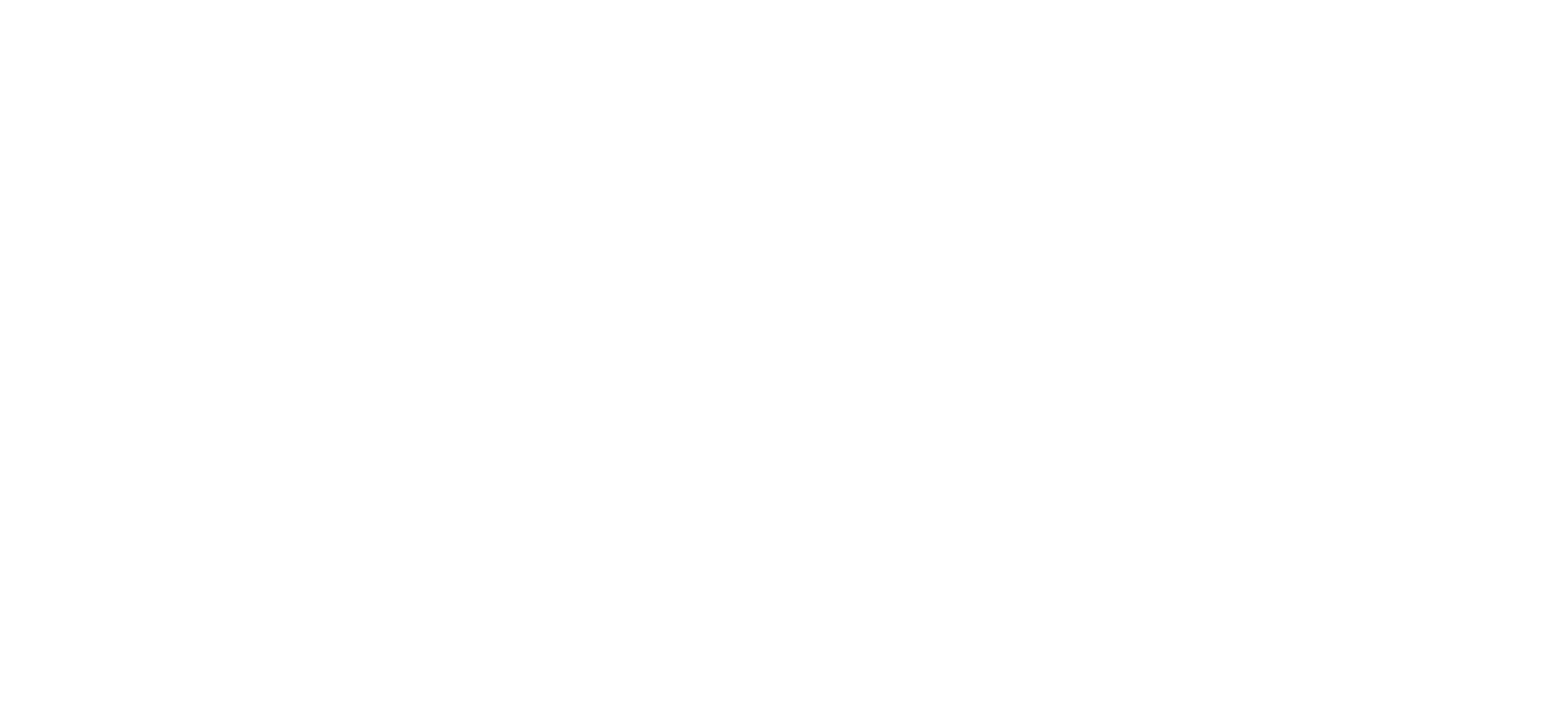

電子商務的興起、宏觀經濟的變化和消費趨勢的轉變 給零售業帶來了巨大的壓力

在這樣的壓力中 有很多實體零售商被迫關閉門店自保

有很多實體零售商倒閉清算 但也有很多實體零售商倖存了下來 逆勢而行

在它們身上,有哪些能幫助實體店再次繁榮的技術和趨勢?

Foot Locker正在關閉110家門商、Abercrombie & Fitch正在關閉60家門店

百貨公司Bon – Ton可能將面臨清算,Toys R’ Us(玩具反斗城) 已經破產

這還只是二月份的情況。

零售業的末日已造成許多受害者 2017年美國有近7000家門店關閉

美國商務部和Slice Intelligence的數據分別顯示

電子商務銷售額的增長速度超過了零售總額的增長速度

( 2017年第4季度的同比增長為17%和6 % )

亞馬遜控制著美國40 %以上的在線銷售額

面對這樣的威脅 幾十年沿襲下來的傳統零售業模式已經變得不可行

Radio Shack、Sports Authority和Toys r’Us(玩具反斗城)之前都是強大的零售商

但它們都在來自電子商務、消費者偏好變化

以及金融危機後槓桿收購帶來的債務增加的壓力面前屈服了

但是 這並不是故事的全景

事實上 有一大批傳統零售商正在迎合這一趨勢

⇒ 許多零售商計畫在2018年開設數百家門店

零售商正在利用人工智能和AI等技術來提高運營可見度 並個性化他們的客戶服務

在快速變化和要求苛刻的消費者市場中 這些都是新需求

因此 一個由數百家科技創業公司組成的整個生態系統已經出現

可以幫助實體零售商 適應各種類別的庫存管理和貨架監控

隨著零售業的不断發展 我們將看到

「傳統」 實體零售商是如何在電子商務和快速變化的消費環境下

使用一些不太傳統的方法來保持競爭力的

內容目錄

目錄

1、新的大型商場(big-box store):

宜家(Ikea)和百思買(Best Buy)希望加深與客戶的關係

他們正試圖通過在客戶家中提供服務來實現這一目標

底下繼續閲讀,

瞭解這些大型零售商是如何利用不同的技術和策略保持相關性的

2、科爾士百貨公司 (Kohl’s):

科爾士百貨公司正在通過變小來擴大規模

我們通過研究科爾士的小型商店計劃的影響 以及它對精簡服裝供應鏈的重視

來看科爾士作為一家中等規模百貨公司是如何取得相對成功的

3、針對新的人口結構

美國正變得越來越不平等: 越來越多的美國人正陷入最低收入階層

主打折扣和預算的零售商正在利用這一點

將它們的商店瞄準那些尋找便宜貨的消費者

4、食品雜貨店變換車道:

食品雜貨利潤微薄 仍然是最難經營的零售行業之一

然而 德國雜貨商阿爾迪(Aldi)找到了一種方法

⇒精簡實體商店運營的各個方面 以優化成本節約

從而壓低食品雜貨價格,使之低於其他零售商

5、培育新的利基市場:

儘管梅西百貨( Macy )和西爾斯百貨( Sears )等許多中型零售商

難以區分其產品和服務 但利基行業的零售商正在蓬勃發展

從RV設備到手工藝品 再到與農業相關的產品

我們討論了利基行業的實體零售商如何在電子商務面前保持領先地位

6、重新調整實體商店的用途:

零售商正在尋找新的方法 以推動實體零售店的價值超過每平方英呎的銷售額

我們研究了零售商是如何利用實體商店作為品牌營銷工具

將商店轉變為展廳、社區聚集點甚至活動空間的

7、自動化及其重要性:

沒錯 無收銀台的商店很新穎 吸引了人們的注意

常常成為引人注目的頭條新聞

但是 不僅僅侷限於為客戶提供方便

我們還研究了自動化在整個零售領域(面向客戶或後端)的重要性

底下繼續閲讀,瞭解不同主題和類別的零售商如何重塑其業務模式、

提供新服務並利用技術保持競爭優勢

1、新的大型商場

告別過去的大型商場吧

大型零售商再也不能僅僅依靠低價和更多的商品可供選擇來進行競爭了

作為模型的宜家

2017年12月,宜家在達拉斯附近新開了一家新店

宜家與媒體和技術機構Wavemaker合作 為進入該店的顧客提供VR遊戲和體驗

近300人嘗試了這項技術

他們可以玩「枕頭大戰」遊戲 或與一隻虛擬熊貓一起玩耍

這是宜家的一項試驗 主要在更好地瞭解哪些技術可以吸引顧客

並更廣泛地將其引入宜家品牌

這是宜家在其商店和電子商務運營中測試新技術的更大努力的一部分。

「我們正處於一個測試和學習階段,我們正在考慮我們應該探

索的其它投資途徑。當繼續與客戶建立聯繫時,尤其是在網

上,我們必須要同時考慮到許多不同的方面:

我們的商店、物流、數字化能力和服務。」

——阿利斯泰爾·戴維森(Alistair Davidson),宜家首席財務官

的確,宜家在物流和技術方面取得了進步:

該公司已經與包括廣告代理商72andSunny 在內的許多合作夥伴合作

開發了一款 AR 傢俱應用程序 以幫助潛在的客戶更好地在家中看到宜家的傢俱

該應用程序是基於蘋果的AR-Kit構建的

為了進一步推進數字化

宜家於2017年9月以約5000萬美元收購了

提供按需雜工(跑腿)服務的創業公司TaskRabbit

從2018年3月開始

宜家計劃將其以TaskRabbit為驅動力的裝配服務擴展到更多地點

目前 紐約市和舊金山的客戶能夠請經驗豐富的TaskRabbit工人組裝傢俱

這項服務今年將擴展到洛杉磯、邁阿密、休斯頓、波士頓等地的商店

為了實現數字化並跟上日益激烈的競爭

宜家正在押注其AR-app和TaskRabbit組裝服務

通過直接進入消費者家中來建立消費者忠誠度

其中的一些賭注可能正在得到回報

宜家繼續在美國各地開設門店 並正準備在印度開設首家門店

目標用戶是當地蓬勃發展的中產階層

- Best Buy重塑自己

宜家並不是唯一一家試圖在美國加強與客戶關係的大型零售商

據Business Wire報導

電子產品零售商百思買宣佈已進入最新的增長階段 被稱為「百思買2020」

並希望「通過經常性收入和更具黏性的客戶關係建立更可預測的收入流」

百思買最近推出了家庭諮詢服務

其銷售代表將為希望改造電子設備和技術的客戶提供免費的家庭諮詢服務

據悉,亞馬遜去年在美國推出了與技術相關的諮詢和安裝

此舉將使得競爭變得更加激烈

與宜家一樣,百思買的目標是在加深與客戶的關係—

在品牌忠誠度越來越重要的時代,這是一個明智的舉動

百思買的增長階段緊隨其之前的”Renew Blue”業務復興計劃

在過去的幾年裡 這家一度衰落的公司通過加強核心業務基本面:

電子商務運營、定價策略以及員工培訓和福利等工作來扭轉命運

該公司已經利用其大型商店作為履約中心 為客戶提供更快的電子商務交付服務

「你要從改善你所擁有的東西開始。

然後再研究策略,這就是我們現在所處的位置。」

——休伯特·喬利(Hubert Joly),百思買首席執行官

通過這些努力 百思買的股價從2012年底的近10美元反彈至2018年第一季度的約70美元

隨著亞馬遜也走上了類似的道路 宜家和百思買都必須得找到一種方法

使其客戶服務對於普通消費者來說是不可或缺的

來避免自己被電子商務巨頭取代

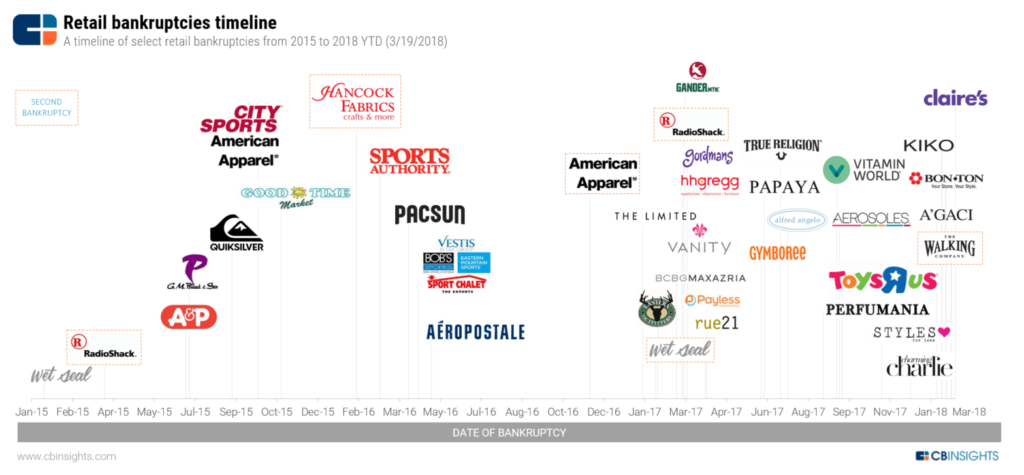

好市多能保持自己的地位嗎?

目前,好市多(Costco)仍是批發業的王者

這家批發巨頭在很大程度上經受住了來自亞馬遜等電子商務巨頭的威脅

因為想要在網絡上複製基於會員制的散貨運輸模式是困難且昂貴的

好市多保持其立足點的能力在它的營收數據中是顯而易見的

去年第四季度 好市多的同店銷售額飆升了8.4%

會員費收入同比增長了12.6 %,達到7.16億美元

儘管好市多在批發領域有著天然的競爭護城河

但它已開始努力在網上進行競爭,為客戶提供更多的服務

好市多的在線銷售額在最近一個季度飆升了28.5 %

這是該公司最近才開始進軍的領域

與此同時 它開始通過其電子商務網站提供兩天送達的送貨服務

甚至還與Instacart創業公司合作 為日用品提供當天送達的送貨服務

儘管其會員資格和銷售額都在增長

好市多的毛利率也隨著商品價格持續走低而下降

據報導 其一直在以更低的價格擠壓其快消品供應商 這讓人想起沃爾瑪

儘管該公司擁有競爭優勢和強勁的收入增長 但該公司必須對其利潤率保持警惕

雖然這家零售商推進電子商務是一項必要的戰略舉措

但傳統的電子商務模式可能不足以支撐這個批發巨頭繼續向前發展

雖然批發市場尚未被科技公司完全吞噬食

但創業公司將對好市多的未來構成的威脅更大

Boxed,是許多零售商的主要收購目標

是首批成功解決批發電子商務問題的創業公司之一

Boxed最近宣佈將推出一個人工智能聊天機器人服務

以幫助個性化客戶的在線訂購流程

這家創業公司還推出了新的年度會員計劃 將提供免費優先配送服務

隨著像 Boxed 這樣的玩家進入批發會員領域

如果好市多想要保持競爭力 就必須找到更多的方法來個性化其在線體驗

而不僅僅是提供基本的電子商務和配送服務

2、科爾士和更小、更快的百貨公司

截至到2018年4月2日 科爾士的股價從去年11月的每股40美元左右

飆升到每股60美元多一點

規模更小的商店和更快的供應鏈 以及其他原因等 促成了這一激增

通過變小來變得更大

當你走進科爾士的一個新的小型商店

你可以從360度將整個商店的佈局盡收眼底

這與其通常9萬平方英呎大小的商店大相逕庭

也是該零售商精簡實體業務的最新戰略的一部分

這家零售商正將其1000多家門店的占地面積從9萬平方英呎縮減到6萬平方英呎

它還在開設12個占地面積為3.5萬平方英呎的門店

更小的商店除了為購物者提供了更快、更方便的體驗

從以下幾個戰略角度來看,它們也讓科爾士受益:

- 他們的運營成本更低,管理費用和員工數量減少

- 許多商店只占用一個大房間,這使得商店的佈局具有靈活性

可以根據需要進行擴展或縮小

- 科爾士可以進入大型商店不合適的規模較小的市場

- 它們推動著科爾士精簡和收緊庫存

精簡供應鏈

科爾士正在認真對待其供應鏈。

據彭博社報導 早在2009年 科爾士就向一個由6家服裝供應商組成的集團發起了挑戰

要求其在6周或更短的時間內生產12000件服裝 通常情況下,這一過程需要24周

只有一位設計師,傑基·威爾遜(Jackie Wilson),完成了這項任務

到目前為止,她的公司仍然是科爾士的供應商

根據科爾士的新任首席執行官米歇爾·加斯( Michelle Gass )的說法

在那裡 一個新的設計從畫板到店裡只需要8周時間 通常這「實際上需要幾個月的時間」

其他零售商 通常會將基於時裝秀風格的設計模板送到亞洲進行生產

但是 這些模板在到達衣帽架時 往往都已經過時了

科爾士明白加速其製造供應鏈的價值

現在,新的服裝可以在幾天內從設計到製造再到發運

從而使零售商能夠更有效地根據快速變化的時尚和消費趨勢調整其創意

從而使快速時尚業務成為可能

此外,科爾士還致力於訂購可根據消費者需求進行調整的小型庫存測試樣本

這降低了訂購太多不暢銷商品的風險

這模仿了總部位於西班牙的Inditex公司多年來採用的策略

Inditex是快時尚零售商Zara的所有者

「我們能夠將最好的(Zara)模式應用到科爾士的模式中」

——傑基·威爾遜( Jackie Wilson ),科爾士的供應商

Zara已經精簡了其供應鏈 一件衣服從設計圖到衣架上只需25天

與傳統服裝零售商和百貨商店相比 這仍然是它最大的優勢之一

「不要把Zara看作是一個品牌,

而是一個能迅速適應時尚潮流的變色龍。」

——安妮·克里奇洛(Anne Critchlow),法國興業銀行分析師

科爾士新開設的小型商店 將很好地與其精簡的供應鏈保持良好的協調

因為兩者都專注於削減過剩庫存 這兩者也將有助於科爾士削減其整體實體存在

創造一個更可持續的實體運作 更有效地服務客戶和迎合趨勢

科爾士的戰略 為那些正在輸給低端和高端零售商的中檔百貨商店帶來了希望

除了上述策略外 它還與亞馬遜合作

銷售這家在線巨頭的產品 並接受店內退貨

雖然主流零售商試圖吸引每一個人 但它們的服務和產品往往保持一般或未加區分

科爾士正在尋找一種方法來塑造自己的實體店和業務

以保持競爭力 來吸引著廣泛的消費者

3、針對新的人口結構

試圖迎合每個人的零售商吸引的人越來越少

由於他們的產品或服務幾乎沒有差別

消費者在向網絡遷徙的時候 沒有動機去訪問這些零售商的商店

然而 針對服務不周到的人群提供服務的零售商卻大獲全勝

他們的秘密武器是什麼? 價格。

迎合青少年及其零花錢 在零售商Five Below那裡

一個十幾歲的孩子或青少年可以帶著5美元的零花錢進去

買各種各樣的食品、運動或時尚配件 而且還有可能帶著一些零花錢離開

他們可以從店內專門的糖果塔中裝滿價值10美分的糖果

上手試試他們感興趣購買的籃球 或者體驗一下產品的演示

商店的整體風格比較休閒放鬆 經常播放流行音樂

主要給年輕顧客和他們的朋友一個有趣的購物體驗 價格非常優惠

「Five Below之所以成功,是因為我們是一家差異化「尋寶公司」,目標客戶是青少年。

沒有其他的公司在這樣做……想要這樣做

要麼有價值空間,要麼有商店體驗空間。我們碰巧兩者都有。」

——喬爾·安德森(Joel Anderson),Five Below首席執行官

Five Below密切關注青少年的消費趨勢

根據全國零售聯合會Stores . org的數據 通過商店經理和顧客的反饋

Five Below能夠在不到六週的時間內將一款產品從一個產品推向貨架

為了保持低價 Five Below利用了私人標籤

對於籃球等特定物品 零售商通過「剔除顧客不關心的成本」來壓低價格

比如在沒有包裝的情況下運送沒充氣的籃球

Five Below聚焦低價和用戶體驗的戰略正在發揮作用

⇒該店去年突破了10億美元的銷售額大關,增長了20 %

據彭博社的數據 在至少有500家門店的零售商中 Five Below的增長率最高

雖然Five Below宣稱在非必需品領域擁有自己的地盤

但傳統的美元商店正朝著另一個方向發展 吸引那些購買日常必需品的低收入美國人

美元商店的崛起 美國的財富分配正變得越來越不平等

根據皮尤研究中心的一項研究顯示

美國成年人在中等家庭收入範圍內的份額(2014年的42K美元到126K 美元)

從1971年的61%下降到2015年的50%

相反 在同一時期

研究中最低和最高收入階層的人口比例分別增長了4個和5個百分點

出售家庭必需品、食品和服裝的美元商店利用了不斷增長的低收入消費者群體

這些人面臨財政壓力 他們經常尋求交易

例如 Dollar General計劃在2018年開設近1000家門店

而競爭對手Dollar Tree則準備在同一時期開設300多家門店

「不幸的是,中產階層繼續走向經濟規模的低端……

因此,隨著經濟繼續創造更多我們的核心客戶,

我認為我們將有更多的機會建立更多的商店。」

——托德·維索斯(Todd Vasos),Dollar General首席執行官

除了價格 美元商店還可以利用便利性

Dollar General的商店平均只有7000到10000平方英呎

比沃爾瑪等大型零售商的購物體驗快得多 每家商店只需要少數員工來經營

鑒於開設新店的成本較低

Dollar General正計劃瞄準其他零售商服務不足的農村和低收入地區

以滿足距離最近的沃爾瑪數十英里之外地區的人群對打折商品的需求

美元商店目前的成功表現在股票價格上 與梅西百貨和西爾斯百貨相比

Dollar General和Dollar Tree在過去五年中的增長更加強勁

儘管兩家美元商店的股票在2018年3月都有所下跌 但這種模式仍然成立

Dollar General和其他美元商店的激增對沃爾瑪構成了威脅

兩者都以農村低收入消費者為目標

但是Dollar General 卻以沃爾瑪無法跟上的速度開發著農村市場

雖然兩者之間的競爭是一個既定的事實

但是沃爾瑪試圖與Dollar General合作或收購Dollar General就不足為奇了

4、食品雜貨店變換車道

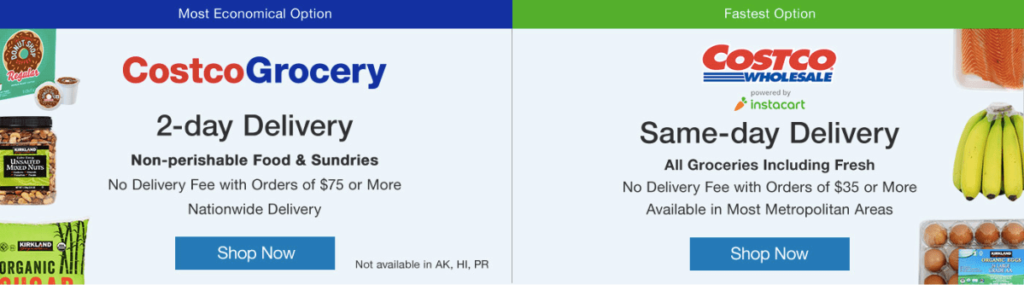

總部設在德國的折扣雜貨店阿爾迪 正在美國食品雜貨市場掀起波瀾

雖然它自1976年以來 該公司一直在美國運營

但它新宣佈的擴張計劃正在加劇其與美國老牌雜貨零售商的競爭

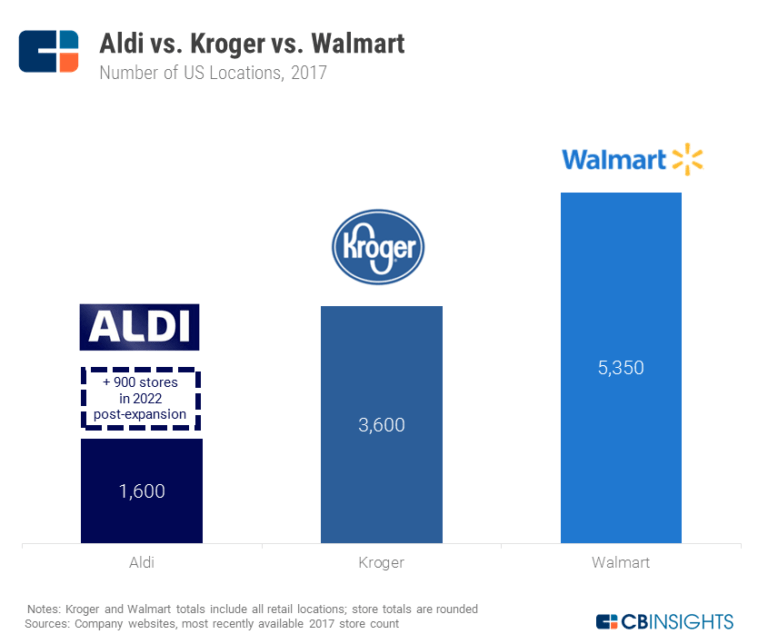

每家商店只有12000平方英呎大徐璈

比克羅格(Kroger)( 67000平方英呎)這樣的標準雜貨店要小得多

當你走過過道時(只有少數幾個)

你會發現 對於任何一種產品來說

都沒有很多的選擇

也沒有很多你可能會認識的典型的品牌

⇒事實上,超過90%的產品是阿爾迪獨有的

但是如果你不喜歡這些主要的差異化

還有一個差異對消費者越來越有吸引力:價格。

阿爾迪精簡實體商店,降低價格 價格是阿爾迪最大的吸引力。

將阿爾迪與典型的美國雜貨商區別開來的所有因素

都被納入到了其商業模式 以降低其商品的價格

其降低價格的策略包括:

- 更小的商店:

阿爾迪的商店很緊湊。

雖然展示種類繁多產品的空間可能較小,

但對於每一類的產品 阿爾迪都選擇展示較少的品牌

以在店內擠進所有必須的產品種類

從而 該公司節省了租金和水電費等 然後將這些節省下來的費用返還給消費者

- 更少的員工:

阿爾迪在店內僱傭的員工很少 這有助於降低勞動力成本

叉車操作員將物品直接運送到過道中的大開口箱中

客戶從那裡可以直接抓取物品

這在很大程度上消除了員工重新擺放貨架的需要

員工也不需要從停車場收集購物車

因為客戶通常會退回購物車以取回25美分的押金

- 私人標籤:

阿爾迪的一個顯著特點是廣泛使用私人標籤

如前所述 阿爾迪商店中大約90 %的產品是阿爾迪的自有品牌

私人標籤允許阿爾迪將某些產品的成本降低35 %-40 %

它們還使阿爾迪公司的產品能夠迎合當前消費者的趨勢

例如有機食品和非轉基因食品

從而增強消費者的忠誠度並使其獨立於第三方品牌

- 更少的選擇:

對於一種產品 傳統雜貨店可能提供10個不同品牌的產品

阿爾迪通常只提供一個或兩個產品 通過專注於精選的暢銷產品

阿爾迪可以與供應商協商 獲取更大的批量折扣阿爾迪最近投資了50億美元在美國進行實體店擴張

計劃到2022年成為美國第三大食品雜貨店

傳統雜貨店能模仿阿爾迪嗎?

簡短的答案是——能,也不能。

阿爾迪的整個運營結構是從地面建立起來的 以體現效率

這種效率意味著更低的價格

傳統雜貨店的現有商店設計沒有考慮到這種效率

零售商要重新設計他們的所有商店將需要相當多的時間和金錢

⇒儘管少數零售商正在涉足小型商店 如塔吉特(Target)或科爾士(如上所述)

不過 傳統雜貨店可以在其他方面更快地模仿阿爾迪 特別是在使用私人標籤方面

和阿爾迪一樣 零售商可以從這個等式中剔除第三方品牌

可以以更低的成本將產品送到貨架上

更低的成本意味著更好地控制營業利潤 降低商店消費者的價格

這可以吸引更多的生意 幫助零售商建立消費者忠誠度

艾伯森(Albertsons)的私人有機生產線去年增加了200多種產品

2017年銷售額達到了10億美元

克羅格宣佈 將在2018年在其1400多有機產品系列 Simple Truth 中投入更多資金

電子商務零售商也跳上了私家車

新興的直接面向消費者的創業公司 如Brandless、Public Goods 和 Thrive Market

都繞過零售商 提供精心策劃的私人品牌產品 來培養消費者的忠誠度

其中許多創業公司獲得了投資者的青睞

Thrive Market從Greycroft Partners籌集了逾1.5億美元資金

而Brandless從New Enterprise Associates以及其他投資者那裡

籌集了逾5000萬美元資金

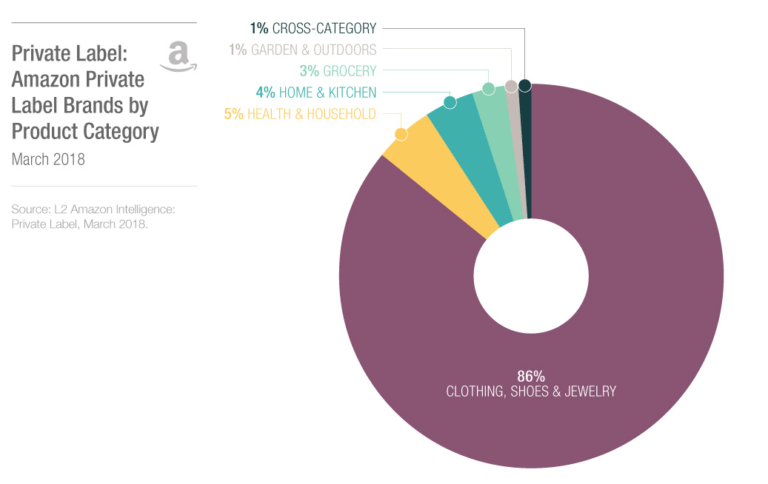

根據Gartner L2的數據

亞馬遜還悄悄地擴大了自己的私人品牌「大軍」

在食品雜貨、家居用品、服裝等領域擁有80個品牌

雖然食品雜貨目前只占其自有品牌的3 %

但隨著亞馬遜在這一領域繼續擴張 並試圖進一步降低全食(以137億美元收購)的價格

這種情況可能會發生變化

在線零售商無疑將為傳統零售商提供另一個競爭戰場

因為他們都試圖建立消費者忠誠度

Lucky’s Market利用健康和社區

有機和便宜。這兩個詞通常不會有聯繫。

2003年在科羅拉多州推出的小型雜貨店 Lucky’s Market

正試圖通過提供價格合理的、有機的和自然的食品來降低消費者獲取健康食品的障礙

「我們的口號是‘99% 的有機食品’,

這意味著我們試圖讓更多人買得起健康食品。」

—— 本 · 弗裡德蘭(Ben Friedland),Lucky’s Market市場營銷副總裁

自2003年以來 該公司已擴張到美國的33個地區

據報導 最近這家零售商將增長重點放在佛羅里達 預計到2019年將有22家分店

甚至連克羅格也對 Lucky’s 進行了戰略投資

使得這家全天然零售商能夠利用其供應鏈加速增長

Lucky’s正試圖讓它的店舖成為社區聚會場所的兩倍 顧客在這裡可以進行社交活動。

據《華爾街日報》報導 25% 的空間用於非零售活動 餐廳裡有桌子

有可供當地音樂家表演的區域 以及一個指定的房間供社區團體使用

Lucky’s Market 正在押注 它可以繼續通過其自然而又價格合理的食品來吸引顧客

並且打造成一個關注社區健康的社區市場 考慮到克羅格對它的支持

它完全有能力與它在佛羅里達的競爭對手Sprout的農貿市場競爭

最後一英里爭奪戰

在亞馬遜收購全食超市之後 美國零售商正在竟相提高自身的物流能力

零售商正與快遞創業公司合作來進行競爭

最值得注意的是 克羅格和阿爾迪最近都加入了Instacart

Instacart現在正把自己定位為電子商務或配送能力很少甚至根本沒有的雜貨店的救星

同時 Instacart還為美國一些最大的零售商提供食品雜貨配送服務

包括艾伯森和好市多

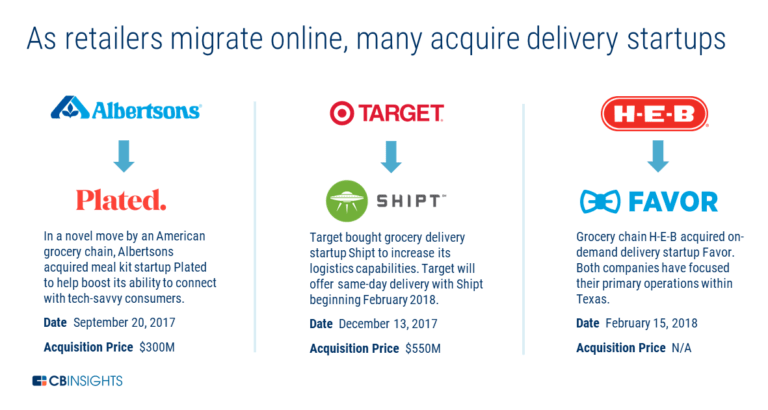

艾伯森、塔吉特和 H-E-B 公司最近都收購了食品配送創業公司

以提高其交付能力 並將其業務數字化

通過收購創業公司 Shipt 塔吉特能夠在2018年2月開始提供當日送達的服務

最近亞馬遜為亞馬遜的 Prime 會員推出了兩個小時送達的全食超市配送服務

這些收購併沒有白費 但僅僅只有這些收購可能還不夠

例如:

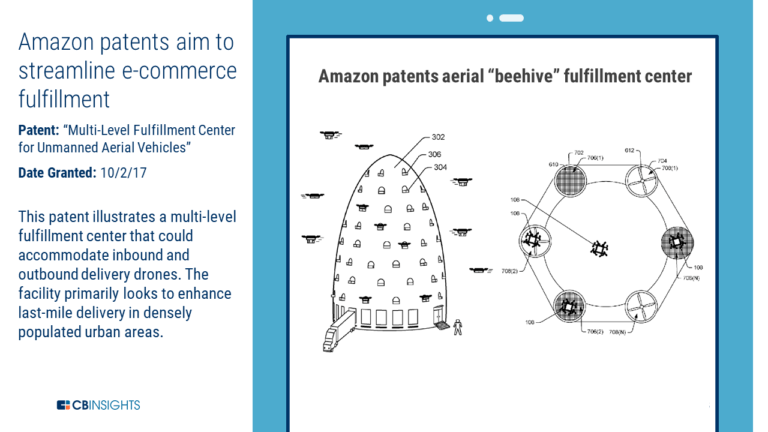

亞馬遜已經在考慮新的方法來簡化其電子商務履約供應鏈

該公司最近獲得了最後一英里無人駕駛飛機履約中心的專利

履約中心將設在城市地區 以縮短前往大多數消費者所需的距離

隨著亞馬遜繼續拓展物流領域 零售商將不得不超越傳統的最後一英里配送方式

例如:

微型履約中心側重於城市地區緊湊的倉儲形式

專注於不同形式的微型履約中心的創業公司

如CommonSense、Darkstore和Takeoff Technologies

為零售商提供了一個降低最後一英里配送成本和複雜性的機會

接下來 零售商可能會發現在微型履約領域的收購公司

或建立合作夥伴關係是對抗亞馬遜的另一種武器

5、培育新的利基市場

零售商們看到了一些不起眼的產品類別的增長

比如房車、手工藝品,甚至是農業設備,從而使實體商店能夠在這些領域蓬勃發展

利基市場零售商正在崛起

一些利基市場零售商正在增加和加強它們的實體商店存在感

2016年上市的零售商Camping World希望成為所有房車的一站式商店

該公司在全國各地大肆收購RV經銷商

它最新的收購項目包括弗吉尼亞的Dixie RV Superstore、加州的B & B RV Center

以及南達科他州的Spader’s RV Center 所有這些都發生在18年第一季度

此外 Camping World在2017年收購了破產的戶外設備零售商Gander Mountain

該公司正以「Gander Outdoors」的形式讓這家連鎖店重新開張

並專注於在更少的地點開設規模更小的商店

除了收購之外

Camping World還通過提供房車和露營裝備、房車維護、保障計劃、產品建議

和電子商務網站 迅速贏得了處理與房車相關的任何事情的地方的品牌聲譽

另一家正在擴張的利基零售商是手工藝品零售商Hobby Lobby

它在美國擁有800多家門店

其在2017年增加了63家門店 計劃在2018年再開設60家門店 並增聘2500名員工

Hobby Lobby打破了傳統的零售慣例 晚上8點關門 星期日從不營業

此外 所有工人的起薪都是最低工資的兩倍

該公司首席執行官大衛·格林( David Green )在接受Business Daily採訪時表示

公司為員工提供的待遇吸引了長期員工

Hobby Lobby的每個商店都有大約10萬件物品

這對於手工藝愛好者來說 是珍貴的寶庫

「顧客就是喜歡來這裡……這就像是一個零售版的

迪士尼樂園,他們可以逛幾個小時。」

——威廉·卡斯特羅(William Castro) 在Hobby Lobby工作17年的高級助理經理

考慮到所有的商店都有相同的庫存

Hobby Lobby可以從一個900萬平方英呎的倉庫中獲取所有物品

格林聲稱 這節省了物流成本

另一個例子是田納西州的農村生活方式產品零售商Tractor Supply

該公司正在開設第1700家門店 並在17年第4季度實現了4 %的同店銷售額增長

雖然該公司最初只出售拖拉機 但它現在已經演變成最大的零售商之一

專門銷售農村生活方式的產品、寵物和牲畜產品、硬件、草坪和花園產品、

服裝、玩具和禮品等等

Tractor Supply一直致力於將技術融入店內運營 推出在線購買、店內提貨等項目

根據 DigitalCommerce360的數據

該零售商已投資於這家零售商已經投資於「向商店員工提供移動銷售點設備

並部署一種名為 Stockyard 的工具 允許店員從供應商庫存中提供目前庫存外的商品

專業知識和權威的力量

利基零售商有一個固有的優勢:它們可以通過專注於垂直銷售來建立品牌忠誠度和權威

對於房車或農業設備等特殊利基領域 這一點尤其適用

因為消費者很可能在亞馬遜等更廣泛的網站上找到不容易在線找到的商品

但是,員工在店內提供的專業知識是真正激勵消費者購買實體產品的重要因素

一旦在利基領域建立了權威 即使面對電子商務

它也可以充當強大和廣泛的競爭護城河

6、重新調整實體商店的用途

在Build-A-Bear,孩子們 或者任何人,都要經歷整個填充動物的製造過程。

在每一步 顧客都有機會個性化他們的填充動物

他們可以選擇動物的類型 決定它的體重指數 個性化它的裝備 甚至給它心跳

據《華爾街日報》報導

更重要的是 Build-A-Bear的商店不僅僅只是一種零售交易

更會給人一種建立「記憶」的體驗

這些記憶和更強烈的情感依戀驅使顧客進入實體店 儘管電子商務有所增長

但仍能維持Build-A-Bear的生存 這是亞馬遜不能參與競爭的

這家零售商的戰略正在發揮作用

過去五年裡 它的實體範圍擴大了12 % 而且沒有負債

「我們已經有20年的歷史了,在這樣一個空間裡,

給了人們交易之外的理由去零售店……

Build-A-Bear走在體驗零售的前列。

在某種程度上,是我們創造了它。」

——莎朗‧普萊斯‧約翰(Sharon Price John),Build-A-Bear 首席執行官

商店作為目的地

蘋果正在完善了它的實體店「遊戲」

按每平方英呎的銷售額計算 該公司一直是美國最大的零售商

最高銷售額超過5500美元

根據CNBC的數據 相比之下

美國的零售商平均每平方英呎售價僅為325美元

蘋果一直非常重視把商店變成社區空間

成為人們花時間購物和帶小工具來修理的聚會場所 而不用排長隊和面對收銀機

其他實體零售商正在迎頭趕上。

耐克的「體驗式」零售業務正在翻倍

它在紐約市的一個門店有一個籃球場和一個跑步機

在那裡 顧客可以在打籃球和鍛鍊的時候測試耐克的服裝

商店員工使用店內攝像機分析行動 並向顧客推薦最適合的鞋類和服裝

諾德斯特龍 (Nordstrom)和絲芙蘭(Sephora)也在測試新的商店模式

兩家公司都開設了名為 Nordstrom Local 和 Sephora Studio 的小型商店

顧客可以走進這些小商店 與專業的造型師交流 量身定製產品

或者在美容設計師的幫助下測試化妝品

特別是絲芙蘭 正在利用它的小型商店來利用技術

這家美容品零售商與 AR 創業公司 ModiFace 合作

為顧客創建了一個AR鏡子 用來測試商店裡的產品

展廳的崛起

2018年4月,運動鞋品牌和零售商 GREATS在曼哈頓開設了一家店舖

根據《快公司》報導 與傳統的鞋店不同

GREATS希望自己的店舖「更像是展廳 擁有巧妙的展示和獨家產品

能夠吸引人們進入店舖 並定期舉辦社區活動

GREATS並不只是希望將商店作為潛在的收入來源 而是將實體空間視為營銷工具

在展廳式的商店裡 零售商有機會讓消費者瞭解它們的品牌精神 並在現實生活中傳播

以前有很多例子可以證明這一策略是成功的

從Warby Parker到 Harry Razors

數字化的本土直接消費者品牌完善了展廳風格的實體商店

據首席執行官尼爾·布盧門塔爾( Neil Blumenthal )在接受CNBC採訪時表示

Warby Parker最近的估值為175億美元

並計劃在明年將門店數量從65家增至100家

就連谷歌的新快閃店也採用了展廳式的形式

快閃店的使用 在某些地區經常被用來檢驗實體商店的生存能力

在有遠見的零售商中已經變得司空見慣

創業公司甚至迎合了展廳風格的現象

總部位於英國的創業公司Appear Here

幫助業主與希望出租臨時零售空間的創業公司建立聯繫

商城開發商西蒙商城( Simon Malls )最近也推出了Edit

該項目旨在為新興零售商提供商城和購物中心的短期零售空間

7、自動化及其重要性

每個人都在談論亞馬遜 Go

亞馬遜開發的無收銀員商店 使用攝像頭視覺技術識別和跟蹤購物者

這樣他們在商店裡購買商品的時候 只需要從貨架上拿下商品走出去就行了

可以理解的是,這會涉及到其他的零售商

像Standard configuration和AiFi等創業公司紛紛湧現

試圖讓「普通」零售商擁有亞馬遜Go商店那種無收銀員技術的強大力量

儘管亞馬遜現在可能會搶佔頭條新聞,但實體零售商也在使用其他形式的自動化

超越無收銀員結算的自動化

勞氏(Lowe’s)創新實驗室與創業公司Fellow Robots

合作製造零售機器人 OSHBot 和 LoweBot

這些機器人可以幫助顧客在商店裡找到特定的產品

該實驗室也正在嘗試用AR / VR解決方案來幫助顧客

沃爾瑪4月宣佈 將在50家門店推出貨架掃瞄機器人 以管理庫存

這些機器人可以掃瞄貨架並幫助員工

目前正在由加州Bossa Nova Robotics公司開發

沃爾瑪還利用技術將供應鏈自動化。

零售商最近推出了「伊甸園」 一種食品安全檢測技術 可以自動識別產品的缺陷

該零售商還在2018年3月申請了一系列與農業相關的專利

這些專利包括機器視覺和無人機技術 主要在監測作物受損情況和識別害蟲

無人機可以用來在必要的地方噴灑殺蟲劑 或者在蜜蜂數量減少的情況下幫助作物授粉

沃爾瑪通過更好地控制其農產品的種植方式

可以通過縱向整合其食品供應鏈、更有效地管理作物產量

或加大對透明度和可持續性的重視以吸引消費者 從而節約成本

並不是只有沃爾瑪在致力於自動化供應鏈。

許多創業公司正在迎合後端供應鏈自動化 特別是為零售商服務

總部位於法國的 Vekia 等創業公司為零售商提供了一款 AI-powered 供應鏈管理軟件

主要在通過優化庫存和物流預測來提高經營利潤率

雖然不像無收銀員的商店那麼「浮誇」

但對於那些希望精簡業務的零售商來說 供應鏈數字化是至關重要的

「我想說,我們從機器學習中獲得的許多價值實際上是在

表面之下發生的。它包括改進搜索結果、

改進對客戶的產品推薦、改進庫存管理的預測,

以及其他數百種表面下的東西。」

——傑夫·貝佐斯(Jeff Bezos),亞馬遜首席執行官

自動化有助於更好地瞭解消費者

零售自動化可以是有趣和「浮誇」的

但它提供速度和方便之外還有一個更有用的目的 ⇒收集數據

亞馬遜Go的攝像頭 在顧客在店裡的時候

從來不把它們的目光從顧客身上移開

隨著時間的推移 亞馬遜通過其攝像頭視覺技術

能夠更好地瞭解店內消費者的消費習慣和偏好

即使沒有攝像頭視覺 零售商也在利用自動化的數據來進一步個性化它們的服務

奢侈品箱包零售商Tumi與AI驅動的平台AgilOne合作 幫助其營銷流程實現自動化

在這一過程中 它能夠收集有關客戶購買歷史和在線瀏覽習慣的數據

這些數據無疑會對零售商的營銷部門提供幫助 同時也有助於Tumi的店內客戶服務

過去 Tumi 的客戶服務業務是奢侈品零售商店內戰略不可分割的一部分

過去,它使用黑皮書來追蹤高收入的老顧客

現在,店員可以利用有關客戶在線瀏覽歷史和過去購買情況的數據

在推薦給店內客戶產品方面,做出更明智的決策。

隨著零售商繼續自動化 它們將能夠收集更多的購物者數據

進一步提高個性化商店服務的能力

結語:零售商的未來之路

零售業並沒有消亡。

正如我們所知 電子商務的興起、宏觀經濟的變化和消費趨勢的轉變

給零售業帶來了巨大的壓力

「我認為純粹的競爭(零售)日子已經過去了……

消費者需要選擇⇒他們不希望公司將運營複雜性強加給他們,

迫使他們只能選擇一種方式做生意。」

——麗莎·蘭斯曼(Liza Landsman),Jet.com 前總裁

為了生存,傳統零售商必須繼續將技術融入他們的實體經營中

具體而言,必須利用技術來優化總體運營、供應鏈和物流以及客戶服務

無縫地整合數字和實體服務 利用它們的實體店作為電子商務和物流業務的展廳

同時仍保持個性化的客戶服務 這將是零售商應對零售和消費環境重大變化的最佳選擇

《延伸閱讀》

・OMO新零售,虛實整合成為電商的下一步-2018精選報告

・虛擬現實 vs 可視化搜索,宜家電商的下一步該往哪走?

文章來源 36氪